|

1. Tội trốn thuế theo quy định của luật

hình sự

Thưa luật sư, Xin hỏi: Hành vi trốn

thuế của cá nhân, doanh nghiệp khi nào vi phạm pháp luật hình sự ? Mức phạt quy

định ra sao ?

Cảm ơn!

Luật sư Gia Đình trả lời:

Tội trốn thuế được quy định tại điều

200 của Bộ luật hình sự năm 2015 (sửa đổi năm 2017) với nội dung được quy định

cụ thể như sau:

1. Người nào thực hiện một trong các

hành vi sau đây trốn thuế với số tiền từ 100.000.000 đồng đến dưới 300.000.000

đồng hoặc dưới 100.000.000 đồng nhưng đã bị xử phạt vi phạm hành chính về hành

vi trốn thuế hoặc đã bị kết án về tội này hoặc về một trong các tội quy định

tại các điều 188, 189, 190, 191, 192, 193, 194, 195, 196, 202, 250, 251, 253,

254, 304, 305, 306, 309 và 311 của Bộ luật này, chưa được xóa án tích mà còn vi

phạm, thì bị phạt tiền từ 100.000.000 đồng đến 500.000.000 đồng hoặc phạt tù từ

03 tháng đến 01 năm:

a) Không nộp hồ sơ đăng ký thuế;

không nộp hồ sơ khai thuế; nộp hồ sơ khai thuế sau 90 ngày kể từ ngày hết hạn

nộp hồ sơ khai thuế hoặc hết thời hạn gia hạn nộp hồ sơ khai thuế theo quy định

của pháp luật;

b) Không ghi chép trong sổ kế toán

các khoản thu liên quan đến việc xác định số tiền thuế phải nộp;

c) Không xuất hóa đơn khi bán hàng

hóa, dịch vụ hoặc ghi giá trị trên hóa đơn bán hàng thấp hơn giá trị thanh toán

thực tế của hàng hóa, dịch vụ đã bán;

d) Sử dụng hóa đơn, chứng từ không

hợp pháp để hạch toán hàng hóa, nguyên liệu đầu vào trong hoạt động phát sinh

nghĩa vụ thuế làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được

miễn, số tiền thuế được giảm hoặc tăng số tiền thuế được khấu trừ, số tiền thuế

được hoàn;

đ) Sử dụng chứng từ, tài liệu không

hợp pháp khác để xác định sai số tiền thuế phải nộp, số tiền thuế được hoàn;

e) Khai sai với thực tế hàng hóa

xuất khẩu, nhập khẩu mà không khai bổ sung hồ sơ khai thuế sau khi hàng hóa đã

được thông quan, nếu không thuộc trường hợp quy định tại Điều 188 và Điều 189

của Bộ luật này;

g) Cố ý không kê khai hoặc khai sai

về thuế đối với hàng hóa xuất khẩu, nhập khẩu, nếu không thuộc trường hợp quy

định tại Điều 188 và Điều 189 của Bộ luật này;

h) Câu kết với người gửi hàng để

nhập khẩu hàng hóa, nếu không thuộc trường hợp quy định tại Điều 188 và Điều

189 của Bộ luật này;

i) Sử dụng hàng hóa thuộc đối tượng

không chịu thuế, miễn thuế, xét miễn thuế không đúng mục đích quy định mà không

khai báo việc chuyển đổi mục đích sử dụng với cơ quan quản lý thuế.

2. Phạm tội thuộc một trong các

trường hợp sau đây, thì bị phạt tiền từ 500.000.000 đồng đến 1.500.000.000 đồng

hoặc phạt tù từ 01 năm đến 03 năm:

a) Có tổ chức;

b) Số tiền trốn thuế từ 300.000.000

đồng đến dưới 1.000.000.000 đồng;

c) Lợi dụng chức vụ, quyền hạn;

d) Phạm tội 02 lần trở lên;

đ) Tái phạm nguy hiểm.

3. Phạm tội trốn thuế với số tiền

1.000.000.000 đồng trở lên, thì bị phạt tiền từ 1.500.000.000 đồng đến

4.500.000.000 đồng hoặc phạt tù từ 02 năm đến 07 năm:

4. Người phạm tội còn có thể bị phạt

tiền từ 20.000.000 đồng đến 100.000.000 đồng, cấm đảm nhiệm chức vụ, cấm hành

nghề hoặc làm công việc nhất định từ 01 năm đến 05 năm hoặc tịch thu một phần

hoặc toàn bộ tài sản.

5. Pháp nhân thương mại phạm tội quy

định tại Điều này, thì bị phạt như sau:

a) Thực hiện một trong các hành vi

quy định tại khoản 1 Điều này trốn thuế với số tiền từ 200.000.000 đồng đến

dưới 300.000.000 đồng hoặc từ 100.000.000 đồng đến dưới 200.000.000 đồng nhưng

đã bị xử phạt vi phạm hành chính về hành vi trốn thuế hoặc đã bị kết án về tội

này hoặc về một trong các tội quy định tại các điều 188, 189, 190, 191, 192,

193, 194, 195 và 196 của Bộ luật này, chưa được xóa án tích mà còn vi phạm, thì

bị phạt tiền từ 300.000.000 đồng đến 1.000.000.000 đồng;

b) Phạm tội thuộc một trong các

trường hợp quy định tại các điểm a, b, d và đ khoản 2 Điều này, thì bị phạt

tiền từ 1.000.000.000 đồng đến 3.000.000.000 đồng;

c) Phạm tội thuộc trường hợp quy

định tại khoản 3 Điều này, thì bị phạt tiền từ 3.000.000.000 đồng đến

10.000.000.000 đồng hoặc đình chỉ hoạt động có thời hạn từ 06 tháng đến 03 năm;

d) Phạm tội thuộc trường hợp quy

định tại Điều 79 của Bộ luật này, thì bị đình chỉ hoạt động vĩnh viễn;

đ) Pháp nhân thương mại còn có thể

bị phạt tiền từ 50.000.000 đồng đến 200.000.000 đồng, cấm kinh doanh, cấm hoạt

động trong một số lĩnh vực nhất định hoặc cấm huy động vốn từ 01 năm đến 03

năm.”

Phân tích tội danh trốn thuế

Tội trốn thuế là hành vi khai báo

gian dối trong sản xuất, kinh doanh để không phải đóng thuế hoặc đóng mức thuế

thấp hơn nhiều so với mức phải đóng, tội trốn thuế đã được sửa đổi về số tiền

trốn thuế trong Bộ luật hình sự sửa đổi, bổ sung, với hình phạt nghiêm khắc

nhất là bảy năm tù và phạt tiền 4.500.000.000 đồng.

Khách thể của tội phạm: Tội trốn

thuế xâm phạm quy định của Nhà nước về thuế làm suy giảm đến ngân sách Nhà

nước.

Mặt khách quan của tội phạm: mặt

khác quan của tội trốn thuế được thể hiện ở hành vi khai báo gian dối trong sản

xuất, kinh doanh để không phải đóng thuế hoặc đóng mức thuế thấp hơn nhiều so

với mức phải đóng. Hành vi này thường thể hiện ở việc gian dối trong ke khai

hàng hóa trong sản xuất hoặc kinh doanh. Tội phạm chỉ cấu thành nếu số tiền

trốn thuế số tiền từ 100.000.000 đồng đến dưới 300.000.000 đồng hoặc dưới

100.000.000 đồng nhưng đã bị xử phạt vi phạm hành chính về hành vi trốn thuế

hoặc đã bị kết án về tội này hoặc về một trong các tội quy định tại các điều

188, 189, 190, 191, 192, 193, 194, 195, 196, 202, 250, 251, 253, 254, 304, 305,

306, 309 và 311 của Bộ luật này, chưa được xóa án tích mà còn vi phạm.

Chủ thể của tội phạm: là người từ đủ

16 tuổi trở lên có năng lực trách nhiệm hình sự.

Mặt chủ quan của tội phạm: tội phạm

được thực hiện do lỗi cố ý. Người phạm tội biết rõ hành vi trốn thuế của mình

là nguy hiểm cho xã hội nhưng vì vụ lợi vẫn cố tình thực hiện tội phạm.

2.

Mức xử phạt đối với hành vi trốn thuế?

Câu hỏi tư vấn: Xin chào luật sư!

Năm 2013 tôi làm kế toán cho một

doanh nghiệp. Theo sự chỉ đạo của giám đốc doanh nghiệp tôi đã lấy 4 tờ hóa đơn

giá trị gia tăng trị giá 1tỷ đồng từ một người quen của giám đốc về làm kê khai

thuế cho doanh nghiệp nơi tôi làm việc.

Hiện nay số hóa đơn đó đang bị công

an điều tra. Vây xin hỏi luật sư là tôi sẽ bị sử phạt như thế nào? Tôi đang rất

lo lắng, mong luật sư tư vấn giúp tôi.

Tôi xin cảm ơn luật sư!

Trả lời tư vấn: Cảm ơn câu hỏi thắc

mắc của bạn.Chúng tôi xin tư vấn như sau:

Theo những căn cứ mà bạn đưa ra cho

chúng tôi, việc bạn lấy 4 tờ hóa đơn giá trị gi tăng trị giá 1 tỉ đồng từ một

người quen của giám đốc về làm kê khai thuế cho doanh nghiệp .Hiện đang bị công

an điều tra .Như vậy, có thể hiểu rằng đã có hành vi nhằm mục đích trốn thuế.

Theo quy định Điều 13. Xử phạt đối

với hành vi trốn thuế, gian lận thuế

Người nộp thuế có hành vi trốn thuế,

gian lận thuế theo quy định của pháp luật bị xử phạt theo số lần tính trên số

tiền thuế trốn, số tiền thuế gian lận như sau:

1. Phạt tiền 1 lần tính trên số thuế

trốn, số thuế gian lận đối với người nộp thuế vi phạm lần đầu (trừ các trường

hợp bị xử phạt đối với hành vi khai sai dẫn đến thiếu thuế tại Khoản 1 Điều 12

Thông tư này) hoặc vi phạm lần thứ hai mà có từ hai tình tiết giảm nhẹ trở lên

khi có một trong các hành vi vi phạm sau đây:

a) Không nộp hồ sơ đăng ký thuế;

không nộp hồ sơ khai thuế hoặc nộp hồ sơ khai thuế sau 90 ngày, kể từ ngày hết thời

hạn nộp hồ sơ khai thuế theo quy định tại các Khoản 1, 2, 3 và 5 Điều 32 Luật

quản lý thuế hoặc kể từ ngày hết thời hạn gia hạn nộp hồ sơ khai thuế theo quy

định tại Điều 33 của Luật quản lý thuế, trừ trường hợp quy định tại Khoản 6

Điều 9 Thông tư này và Khoản 9 Điều này.

b) Sử dụng hoá đơn, chứng từ không

hợp pháp; sử dụng bất hợp pháp hoá đơn, chứng từ; hoá đơn không có giá trị sử

dụng để kê khai thuế làm giảm số thuế phải nộp hoặc tăng số tiền thuế được

hoàn, số tiền thuế được miễn, giảm.

c) Lập thủ tục, hồ sơ huỷ vật tư,

hàng hoá hoặc giảm số lượng, giá trị vật tư, hàng hoá không đúng thực tế làm

giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, được miễn, giảm.

d) Lập hoá đơn sai về số lượng, giá

trị hàng hoá, dịch vụ bán ra làm căn cứ kê khai nộp thuế thấp hơn thực tế.

đ) Không ghi chép trong sổ kế toán

các khoản thu liên quan đến việc xác định số tiền thuế phải nộp; không kê khai,

kê khai sai, không trung thực làm giảm số thuế phải nộp hoặc tăng số tiền thuế

được hoàn, được miễn, giảm.

e) Không xuất hoá đơn khi bán hàng

hoá, dịch vụ hoặc ghi giá trị trên hoá đơn bán hàng thấp hơn giá trị thanh toán

thực tế của hàng hoá, dịch vụ đã bán và bị phát hiện sau thời hạn nộp hồ sơ

khai thuế của kỳ tính thuế.

g) Sử dụng hàng hoá được miễn thuế,

xét miễn thuế (bao gồm cả không chịu thuế) không đúng với mục đích quy định mà

không khai báo việc chuyển đổi mục đích sử dụng, khai thuế với cơ quan thuế.

h) Sửa chữa, tẩy xoá chứng từ kế

toán, sổ kế toán làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, số

tiền thuế được miễn, giảm.

i) Huỷ bỏ chứng từ kế toán, sổ kế

toán làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, số tiền thuế

được miễn, giảm.

k) Sử dụng hoá đơn, chứng từ, tài

liệu không hợp pháp trong các trường hợp khác để xác định sai số tiền thuế phải

nộp, số tiền thuế được hoàn; khai sai căn cứ tính thuế phát sinh số thuế trốn,

số thuế gian lận.

l) Người nộp thuế đang trong thời

gian xin tạm ngừng kinh doanh nhưng thực tế vẫn kinh doanh.

m) Hàng hoá vận chuyển trên đường không

có hoá đơn, chứng từ hợp pháp.

Như vậy,có thể chia làm hai trường

hợp :

Trường hợp thứ nhất, bạn không hề

biết nhưng vấn làm theo sự điều hành của Gíam đốc công ty để nhận 4 tờ hóa đơn

giá trị gia tăng về làm kê khai thuế cho doanh nghiệp.Như vậy, thì bị truy cứu

trách nhiệm của bạn so với Giams đốc công ty sẽ được giảm .

Trường hợp thứ hai,bạn biết đó là

hành vi trốn thuế nhưng vẫn làm

Trong cả hai trường hợp trên thì cả

bạn và giám đốc công ty đều sẽ bị truy cứu và xử phạt.Bởi theo quy định của

pháp luật khi có hành vi trốn thuế, gian lận thuế thì Giám đốc công cùng kế

toán trưởng sẽ phải chịu trách nhiệm. Tuy nhiên,mức phạt như thế nào còn phụ

thuộc vào số thuế mà bạn cùng Giám đốc công ty gian lận.

Cụ thể:Khoản 2 Điều 13 Thông Tư

166/2013/ TT-BTC

2. Phạt tiền 1,5 lần tính trên số

thuế trốn đối với người nộp thuế khi có một trong các hành vi trốn thuế, gian

lận thuế quy định tại Khoản 1 Điều này trong các trường hợp: vi phạm lần đầu,

có tình tiết tăng nặng hoặc vi phạm lần thứ hai, có một tình tiết giảm nhẹ.

3. Phạt tiền 2 lần tính trên số thuế

trốn đối với người nộp thuế khi có một trong các hành vi trốn thuế, gian lận

thuế quy định tại Khoản 1 Điều này trong các trường hợp: vi phạm lần thứ hai mà

không có tình tiết giảm nhẹ hoặc vi phạm lần thứ ba và có một tình tiết giảm

nhẹ.

4. Phạt tiền 2,5 lần tính trên số

thuế trốn đối với người nộp thuế khi có một trong các hành vi trốn thuế, gian

lận thuế quy định tại Khoản 1 Điều này trong các trường hợp: vi phạm lần thứ

hai mà có một tình tiết tăng nặng hoặc vi phạm lần thứ ba mà không có tình tiết

giảm nhẹ.

5. Phạt tiền 3 lần tính trên số tiền

thuế trốn đối với người nộp thuế khi có một trong các hành vi trốn thuế, gian

lận thuế quy định tại Khoản 1 Điều này trong các trường hợp: vi phạm lần thứ

hai mà có từ hai tình tiết tăng nặng trở lên hoặc vi phạm lần thứ ba có tình

tiết tăng nặng hoặc vi phạm từ lần thứ tư trở đi.

6. Các hành vi trốn thuế, gian lận

thuế bị xử phạt quy định tại các Khoản 1, 2, 3, 4, 5 Điều này còn bị buộc áp

dụng biện pháp khắc phục hậu quả là nộp đủ số tiền thuế trốn, gian lận vào ngân

sách nhà nước.

Số tiền thuế trốn, gian lận theo quy

định tại Điều này là số tiền thuế phải nộp vào ngân sách nhà nước theo quy định

của pháp luật mà người nộp thuế bị cơ quan có thẩm quyền phát hiện và xác định

trong biên bản, kết luận kiểm tra, thanh tra.

7. Các hành vi vi phạm quy định tại

các điểm b, c, d, đ, e, g, h, i, k, Khoản 1 Điều này bị phát hiện trong thời

hạn nộp hồ sơ khai thuế của kỳ tính thuế hoặc bị phát hiện sau thời hạn nộp hồ

sơ khai thuế, nhưng không làm giảm số thuế phải nộp hoặc chưa được hoàn, không

làm tăng số thuế miễn, giảm và không thuộc trường hợp bị xử phạt đối với hành

vi trốn thuế thì bị xử phạt về hành vi vi phạm về thủ tục thuế theo quy định

tại Khoản 4 Điều 8 hoặc xử phạt vi phạm hành chính trong lĩnh vực kế toán.

8. Trường hợp người nộp thuế đang

thuộc diện được miễn thuế, được hoàn thuế theo quy định của pháp luật, kê khai

không đúng căn cứ xác định số thuế được miễn, số thuế được hoàn nhưng không làm

thiệt hại đến số thuế của ngân sách nhà nước thì không bị xử phạt đối với hành

vi trốn thuế mà xử phạt về hành vi vi phạm về thủ tục thuế quy định ở Điều 8

Thông tư này với mức phạt cao nhất.

9. Trường hợp, người nộp thuế nộp hồ

sơ khai thuế sau 90 ngày, kể từ ngày hết thời hạn nộp hồ sơ khai thuế, đã tự

giác nộp đầy đủ số tiền thuế phải nộp vào ngân sách nhà nước trước thời điểm cơ

quan thuế lập biên bản vi phạm hành chính về hành vi chậm nộp hồ sơ khai thuế

thì bị xử phạt về hành vi chậm nộp hồ sơ khai thuế quy định Khoản 6, Điều 9

Thông tư này. Trường hợp, người nộp thuế đã nộp hồ sơ khai thuế nhưng khai sai,

gian lận thuế dẫn đến thiếu số tiền thuế phải nộp, gian lận, trốn thuế thì

ngoài việc bị xử phạt về thủ tục thuế còn bị xử phạt về khai thiếu thuế hoặc

trốn thuế theo quy định tại Điều 12, Điều 13 Thông tư này.

10. Trường hợp người nộp thuế nộp

thuế theo phương pháp kê khai đang trong thời hạn hưởng ưu đãi miễn thuế thu

nhập doanh nghiệp bị phát hiện có hành vi vi phạm như khai sai làm tăng khống

chi phí để tăng số lỗ, để giảm lãi; giảm chi phí để tăng lãi và xác định không

đúng các điều kiện để được hưởng miễn thuế thu nhập doanh nghiệp thì:

a) Nếu vi phạm được kiểm tra phát

hiện ngay trong thời gian đang được ưu đãi miễn thuế thu nhập doanh nghiệp thì

không xử phạt về hành vi trốn thuế mà thực hiện xử phạt vi phạm về thủ tục thuế

hoặc xử phạt vi phạm hành chính trong lĩnh vực kế toán;

b) Nếu vi phạm chưa được kiểm tra

phát hiện mà cá nhân, tổ chức không tự điều chỉnh hậu quả làm giảm số thuế thu

nhập doanh nghiệp của năm tiếp sau khi hết thời hạn được miễn thuế thu nhập

doanh nghiệp thì bị xử phạt về hành vi trốn thuế.

Đồng thời, căn cứ vào số thuế trốn

có thể sẽ bị truy cứu về hình sự theo Điều 161Bộ luật hình sự về tội trốn thuế.

Điều 161. Tội trốn thuế

1. Người nào trốn thuế với số tiền

từ năm mươi triệu đồng đến dưới một trăm năm mươi triệu đồng hoặc đã bị xử phạt

hành chính về hành vi trốn thuế hoặc đã bị kết án về tội này hoặc về một trong

các tội quy định tại các điều 153, 154, 155, 156, 157, 158, 159, 160, 164, 193,

194, 195, 196, 230, 232,233, 236 và 238 của Bộ luật này, chưa được xoá án tích

mà còn vi phạm, thì bị phạt tiền từ một lần đến năm lần số tiền trốn thuế hoặc

phạt cải tạo không giam giữ đến hai năm.

2. Phạm tội trốn thuế với số tiền từ

một trăm năm mươi triệu đồng đến dưới năm trăm triệu đồng hoặc tái phạm về tội

này, thì bị phạt tiền từ một lần đến năm lần số tiền trốn thuế hoặc phạt tù từ

sáu tháng đến ba năm.

3. Phạm tội trốn thuế với số tiền từ

năm trăm triệu đồng trở lên hoặc trong trường hợp đặc biệt nghiêm trọng khác,

thì bị phạt tù từ hai năm đến bảy năm.

4. Người phạm tội còn có thể bị phạt

tiền từ một lần đến ba lần số tiền trốn thuế.

Theo đó,bạn có thể sẽ bị xử phạt

hành chính.Nhưng cũng có thể phạt ngồi tù nếu số thuế mà bạn trốn lớn được quy

định trong Khoản 3 Điều 161 Bộ Luật hình sư.

3.

Các hành vi trốn thuế và mức phạt của doanh nghiệp

Trốn thuế là việc thực hiện các

phương thức mà pháp luật không cho phép để giảm số thuế phải nộp ví dụ như bán

hàng nhưng không xuất hoá đơn để giảm doanh thu hay tạo ra thông tin không có

thật như mua hoá đơn để tăng chi phí được khấu trừ thuế, tạo hồ sơ giả để hoàn

thuế GTGT ...

Theo điều 13 của thông tư

166/2013/TT-BTC - xử phạt vi phạm hành chính về thuế thì doanh nghiệp có các

hành vi sau đây sẽ bị coi là trốn thuế:

- Không nộp hồ sơ đăng ký thuế;

không nộp hồ sơ khai thuế hoặc nộp hồ sơ khai thuế sau 90 ngày, kể từ ngày hết

thời hạn nộp hồ sơ khai thuế theo quy định tại các Khoản 1, 2, 3 và 5 Điều 32

Luật quản lý thuế hoặc kể từ ngày hết thời hạn gia hạn nộp hồ sơ khai thuế theo

quy định tại Điều 33 của Luật quản lý thuế, trừ trường hợp không phát sinh số

thuế phải nộp.

- Sử dụng hóa đơn, chứng từ không

hợp pháp; sử dụng bất hợp pháp hóa đơn, chứng từ; hóa đơn không có giá trị sử

dụng để kê khai thuế làm giảm số thuế phải nộp hoặc tăng số tiền thuế được

hoàn, số tiền thuế được miễn, giảm.

- Lập thủ tục, hồ sơ hủy vật tư,

hàng hóa hoặc giảm số lượng, giá trị vật tư, hàng hóa không đúng thực tế làm

giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, được miễn, giảm.

- Lập hóa đơn sai về số lượng, giá

trị hàng hoá, dịch vụ bán ra làm căn cứ kê khai nộp thuế thấp hơn thực tế.

- Không ghi chép trong sổ kế toán

các khoản thu liên quan đến việc xác định số tiền thuế phải nộp; không kê khai,

kê khai sai, không trung thực làm giảm số thuế phải nộp hoặc tăng số tiền thuế

được hoàn, được miễn, giảm.

- Không xuất hóa đơn khi bán hàng

hoá, dịch vụ hoặc ghi giá trị trên hóa đơn bán hàng thấp hơn giá trị thanh toán

thực tế của hàng hoá, dịch vụ đã bán và bị phát hiện sau thời hạn nộp hồ sơ

khai thuế của kỳ tính thuế.

- Sử dụng hàng hóa được miễn thuế,

xét miễn thuế (bao gồm cả không chịu thuế) không đúng với mục đích quy định mà

không khai báo việc chuyển đổi mục đích sử dụng, khai thuế với cơ quan thuế.

- Sửa chữa, tẩy xoá chứng từ kế

toán, sổ kế toán làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, số

tiền thuế được miễn, giảm.

- Hủy bỏ chứng từ kế toán, sổ kế

toán làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, số tiền thuế

được miễn, giảm.

- Sử dụng hóa đơn, chứng từ, tài

liệu không hợp pháp trong các trường hợp khác để xác định sai số tiền thuế phải

nộp, số tiền thuế được hoàn; khai sai căn cứ tính thuế phát sinh số thuế trốn,

số thuế gian lận.

- Người nộp thuế đang trong thời

gian xin tạm ngừng kinh doanh nhưng thực tế vẫn kinh doanh.

- Hàng hóa vận chuyển trên đường

không có hóa đơn, chứng từ hợp pháp.

Đối với hành vi trốn thuế, gian lận

thuế doanh nghiệp sẽ bị phạt từ 1 đến 3 lần số tiền thuế trốn đối với hành vi

trốn thuế, gian lận thuế.

Doanh nghiệp có hành vi trốn thuế,

gian lận thuế theo sẽ bị xử phạt theo số lần tính trên số tiền thuế trốn, số

tiền thuế gian lận như sau:

- Phạt tiền 1 lần tính trên số thuế

trốn, số thuế gian lận đối với người nộp thuế vi phạm lần đầu (trừ hành vi khai

sai dẫn đến thiếu thuế ) hoặc vi phạm lần thứ hai mà có từ hai tình tiết giảm

nhẹ trở lên.

- Phạt tiền 1,5 lần tính trên số

thuế trốn đối với người nộp thuế khi vi phạm lần đầu, có tình tiết tăng nặng

hoặc vi phạm lần thứ hai, có một tình tiết giảm nhẹ.

- Phạt tiền 2 lần tính trên số thuế

trốn đối với người nộp thuế khi vi phạm lần thứ hai mà không có tình tiết giảm

nhẹ hoặc vi phạm lần thứ ba và có một tình tiết giảm nhẹ.

- Phạt tiền 2,5 lần tính trên số

thuế trốn đối với người nộp thuế khi vi phạm lần thứ hai mà có một tình tiết

tăng nặng hoặc vi phạm lần thứ ba mà không có tình tiết giảm nhẹ.

- Phạt tiền 3 lần tính trên số tiền

thuế trốn đối với người nộp thuế khi vi phạm lần thứ hai mà có từ hai tình tiết

tăng nặng trở lên hoặc vi phạm lần thứ ba có tình tiết tăng nặng hoặc vi phạm

từ lần thứ tư trở đi.

Chú ý:

- Các hành vi trốn thuế, gian lận

thuế bị xử phạt và còn bị buộc áp dụng biện pháp khắc phục hậu quả là nộp đủ số

tiền thuế trốn, gian lận vào ngân sách nhà nước.

- Các hành vi vi phạm quy định trên

bị phát hiện trong thời hạn nộp hồ sơ khai thuế của kỳ tính thuế hoặc bị phát

hiện sau thời hạn nộp hồ sơ khai thuế, nhưng không làm giảm số thuế phải nộp

hoặc chưa được hoàn, không làm tăng số thuế miễn, giảm và không thuộc trường

hợp bị xử phạt đối với hành vi trốn thuế thì bị xử phạt về hành vi vi phạm về

thủ tục thuế (1,2tr - 3tr)

9. Trường hợp, người nộp thuế nộp hồ

sơ khai thuế sau 90 ngày, kể từ ngày hết thời hạn nộp hồ sơ khai thuế, đã tự

giác nộp đầy đủ số tiền thuế phải nộp vào ngân sách nhà nước trước thời điểm cơ

quan thuế lập biên bản vi phạm hành chính về hành vi chậm nộp hồ sơ khai thuế

thì bị xử phạt về hành vi chậm nộp hồ sơ khai thuế.

Trường hợp, người nộp thuế đã nộp hồ

sơ khai thuế nhưng khai sai, gian lận thuế dẫn đến thiếu số tiền thuế phải nộp,

gian lận, trốn thuế thì ngoài việc bị xử phạt về thủ tục thuế còn bị xử phạt về

khai thiếu thuế hoặc trốn thuế.

Mức phạt tội trốn thuế này được quy

định tại Điều 13 Thông tư 166/2013/TT-BTC có hiệu lực từ ngày 1/1/2014 là mức

phạt tiền áp dụng đối với người nộp thuế là tổ chức, mức phạt tiền đối với

người nộp thuế là hộ gia đình, cá nhân bằng ½ mức phạt tiền đối với tổ chức.

4.

Có mắc tội trốn thuế nếu kê khai thấp giá bán nhà?

Nếu tôi ghi giá bán nhà trong hợp

đồng thấp hơn giá thực tế nhằm giảm tiền thuế thu nhập cá nhân thì có vi phạm

gì không?

Luật sư trả lời

Người kê khai giá bán nhà trong hợp

đồng mua bán nhà thấp hơn giá thực tế để giảm tiền thuế thu nhập cá nhân phải

nộp cho Ngân sách nhà nước sẽ được xem là có hành vi sử dụng chứng từ không hợp

pháp nhằm giảm số tiền thuế phải nộp (còn gọi là trốn thuế). Tùy vào mức độ,

người vi phạm sẽ bị phạt hành chính hoặc bị truy cứu trách nhiệm hình sự về tội

Trốn thuế.

Căn cứ điểm c khoản 2 điều 6, điều

13 Thông tư 166/2013/TT-BTC và điều 200 Bộ luật hình sự, chế tài với hành vi

trốn thuế được áp dụng như sau:

Nếu số tiền trốn thuế dưới 100 triệu

đồng, người vi phạm sẽ bị xử phạt hành chính từ một đến 3 lần số tiền thuế trốn

đối với tổ chức; và 0,5 lần đến 1,5 lần số tiền thuế trốn đối với hộ gia đình,

cá nhân.

Trường hợp trốn thuế mà số tiền từ

100 triệu đến dưới 300 triệu đồng sẽ bị truy cứu trách nhiệm hình sự về tội

Trốn thuế, mức phạt từ 100 triệu đến 500 triệu đồng hoặc phạt tù từ 3 tháng đến

một năm; trốn thuế từ 300 triệu đồng đến dưới 1 tỷ đồng thì bị phạt tiền từ 500

triệu đồng đến 1,5 tỷ đồng hoặc phạt tù từ một năm đến 3 năm; trốn thuế từ một

tỷ đồng trở lên thì bị phạt tiền từ 1,5 tỷ đồng đến 4,5 tỷ đồng hoặc phạt tù từ

2 năm đến 7 năm.

Đồng thời, người phạm tội còn có thể

bị phạt tiền từ 20 triệu đến 100 triệu đồng, cấm đảm nhiệm chức vụ, cấm hành

nghề hoặc làm công việc nhất định từ một năm đến 5 năm hoặc tịch thu một phần

hoặc toàn bộ tài sản.

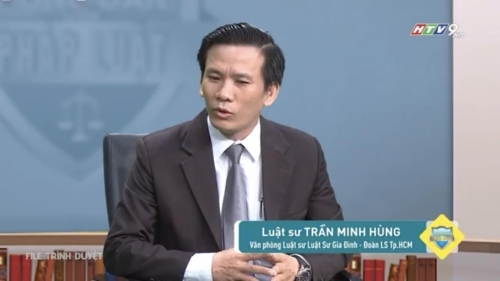

Luật sư Trần Minh Hùng chuyên gia tư vấn luật trên kênh HTV, VTV,

THVL1, ANTV, SCTV1...

Chúng tôi là hãng luật tổng hợp nhiều đội

ngũ luật sư giỏi, luật gia, thạc sỹ, chuyên viên, cộng tác viên có trình độ

cao, năng lực chuyên môn cao, có kinh nghiệm, kiến thức hiểu biết rộng, kỹ năng

tư vấn chuyên nghiệp, đặc biệt có trách nhiệm và đạo đức trong nghề

nghiệp. Chúng tôi quan niệm Luật sư là nghề cao quý- cao quý vì nghề luật

sư là nghề tìm công bằng và công lý cho xã hội. Luật sư bảo vệ cho những nạn nhân,

tội phạm, và những người bị oan sai. Nghề luật sư là nghề rất nguy hiểm và khó

khăn dù bào chữa, bảo vệ cho bất kỳ ai thì luật sư luôn gặp nguy hiểm vì sự thù

hằn của bên đối lập. Do vậy để làm được luật sư thì phải có tâm, có đạo đức, có

tài năng và phải đam mê nghề nghiệp, yêu nghề, chấp nhận có khăn, hy sinh và

chấp nhận nguy hiểm. Nếu sợ nguy hiểm, sợ ảnh hưởng đến công việc, cuộc sống

của mình và gia đình thì rất khó hành nghề luật sư đúng nghĩa. Niềm vui của

luật sư là khi giải oan được cho thân chủ, giúp được cho thân chủ, đem lại công

bằng, công lý cho thân chủ nhằm góp phần đem lại công bằng cho xã hội.

Luật sư Trần Minh Hùng Trưởng văn

phòng Luật sư Gia Đình- Luật sư sáng lập luật sư Gia Đình có nhiều năm kinh

nghiệm tranh tụng, tư vấn được rất nhiều hãng truyền thông tin tưởng với nhiều

năm và thường xuyên cố vấn pháp lý, tư vấn pháp luật trên các Kênh truyền hình

uy tín như: Đài Truyền hình TPHCM (HTV), Đài truyền hình Việt Nam

(VTV), Đài truyền hình Vĩnh Long, Truyền hình Công an ANTV, SCTV, THQH, Tư

vấn luật trên Đài tiếng nói Việt Nam, Đài truyền hình cáp VTC, Đài VOV Giao

Thông, Đài tiếng nói Việt Nam, Đài phát thanh Kiên Giang, Truyền hình Quốc

Hội, Báo Pháp luật TPHCM, Báo tuổi trẻ đời sống, Báo đời sống và pháp

luật, Báo Dân trí, Báo Vnxpress, Báo công an nhân dân và các hãng báo chí trên

cả nước... là luật sư được Trường Đại học luật TP.HCM mời làm giám khảo cho

nhiều cuộc thi Phiên tòa giả định cấp trường ĐHL, Cấp Quốc Gia, học thuật với

trường Cảnh sát nhân dân, Nhiều trường đại học uy tín và chuyên gia pháp luật

cho các hãng truyền thông uy tín. Là Luật sư bào chữa, tư vấn cho

nhiều vụ án đỉnh điểm, quan trọng nổi tiếng trên cả nước được báo chí đưa tin,

người dân quan tâm như vụ đại án Ngân hàng Navibank liên quan Huyền Như và Viettinbank,

Vụ cướp 35 tỷ Long Thành - Dầu giây, Chống thi hành công vụ mùa Covid, các vụ

Giết Người, Hiếp dâm, Dâm ô, Lừa Đảo, gây thương tích, tham ô, cố ý làm trái...

và các vụ án khác về dân sự, kinh tế, thừa kế, đất đai, lao động, hành chính,

doanh nghiệp.… luôn mang lại niềm tin cho khách hàng cũng như sự đóng góp tích

cực sự công bằng, đi tìm công lý không biết mệt mỏi cho xã hội của luật sư

chúng tôi.

Chúng tôi cùng tư vấn luật và cố vấn pháp lý

cho nhiều doanh nghiệp trong và ngoài nước rất lâu năm.

Trân trọng cảm ơn!.

|